Работа по патенту у юридического лица

Нельзя принять на работу в организацию иностранного соискателя, у которого есть патент на работу . Для выполнения трудовой деятельности в организации или у индивидуального предпринимателя у иностранца в общем случае должно быть оформлено разрешение на работу (п. 4 ст. 13 Закона от 25 июля 2002 г. № 115-ФЗ).

Патент – это документ, который дает право гражданам России привлекать к трудовой деятельности совершеннолетних иностранцев из безвизовых стран для выполнения личных, домашних и иных подобных нужд (п. 1 ст. 13.3 Закона от 25 июля 2002 г. № 115-ФЗ).

Патент позволяет безвизовым иностранцам работать по трудовому или гражданско-правовому договору только у физических лиц. Организации и индивидуальные предприниматели не вправе принимать на работу сотрудников-иностранцев на основании патента.

Привлечение к трудовой деятельности иностранных граждан работодателями, заказчиками работ (услуг) - физическими лицами

Граждане России вправе заключать трудовые договоры с "безвизовыми" иностранцами для выполнения работ в личных целях, для домашних нужд (например, няня, сиделка, гувернантка, садовник).

Заключать трудовые договоры с иностранными гражданами разрешено по достижении ими 18-летнего возраста (пп. 15 п. 9 ст. 18 Закона N 115-ФЗ).

Для работы у физического лица иностранный гражданин должен иметь специальный документ - патент (п. 1 ст. 13.3 Закона N 115-ФЗ). Форма патента, порядок его оформления и выдачи устанавливаются ФМС России (п. 13 ст. 13.3 Закона N 115-ФЗ, Постановление Правительства РФ от 15.07.2013 N 589). В настоящее время действует форма патента, утвержденная Приказом ФМС России от 05.07.2013 N 303.

Главное, что необходимо сделать в первую очередь физическому лицу (нанимателю) - проверить действительность патента, это можно сделать на интернет-сайте ФМС России www.fms.gov.ru (п. п. 1, 6 Порядка, утвержденного Приказом ФМС России от 11.06.2010 N 138).

Патент действует от одного до трех месяцев (п. 5 ст. 13.3 Закона N 115-ФЗ). Его можно продлить, но не более чем на три месяца за раз.

Для первичного получения патента иностранный гражданин должен представить в территориальный орган ФМС России (пп. 1 - 3 п. 2 ст. 13.3 Закона N 115-ФЗ):

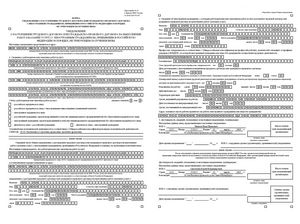

1) заявление о выдаче патента. Форма заявления утверждена Приказом ФМС России от 19.04.2013 N 211 в соответствии с п. 13 ст. 13.3 Закона N 115-ФЗ

2) документ, удостоверяющий личность данного иностранного гражданина и признаваемый Российской Федерацией в этом качестве

3) миграционную карту с отметкой органа пограничного контроля о въезде этого иностранца в Российскую Федерацию или с отметкой территориального органа ФМС России о выдаче ему указанной миграционной карты. Если названный документ не представлен, то данные об иностранце проверяются по имеющимся в органе сведениям (п. 2 ст. 13.3 Закона N 115-ФЗ).

При повторном обращении за патентом помимо указанных документов нужно представить (пп. 4, 5 п. 2 ст. 13.3 Закона N 115-ФЗ):

- документы, подтверждающие уплату в установленном порядке НДФЛ в виде фиксированного авансового платежа за предыдущий период работы у физических лиц на основании патента

- сведения о видах трудовой деятельности у физических лиц, которые осуществлял иностранный гражданин. Сведения подаются по форме, утвержденной Приказом ФМС России от 20.07.2010 N 223.

Отказ в приеме заявления о выдаче патента не допускается. Исключение составляет случай непредставления иностранным гражданином полного комплекта документов при обращении (первичном, повторном) за выдачей патента (п. 2.1 ст. 13.3 Закона N 115-ФЗ).

Иностранный гражданин может обратиться за новым патентом на работу через 12 месяцев после выдачи предыдущего (п. 6 ст. 13.3 Закона N 115-ФЗ).

Иностранцы, работающие по найму у граждан России на основании патента, исчисляют и уплачивают НДФЛ самостоятельно по ставке 13% независимо от наличия у них статуса налогового резидента РФ. Это следует из положений п. 1, абз. 3 п. 3 ст. 224, ст. 227.1 НК РФ.

Такие иностранные работники уплачивают в течение года НДФЛ в виде фиксированных авансовых платежей в размере 1000 руб. в месяц.

Однако важно помнить, что в силу п. 3 ст. 227.1 НК РФ данная сумма подлежит индексации на коэффициент-дефлятор, установленный на соответствующий календарный год. Таким образом, величина авансового платежа, подлежащего уплате, определяется по формуле:

ТРУДОВОЙ ДОГОВОР

в лице. действующего на основании. именуемый в дальнейшем « Работодатель », с одной стороны, и гр. паспорт: серия. №. выданный. проживающий по адресу. именуемый в дальнейшем « Работник », с другой стороны, именуемые в дальнейшем «Стороны», заключили настоящий договор, в дальнейшем « Договор », о нижеследующем:

1. ПРЕДМЕТ ТРУДОВОГО ДОГОВОРА

1.1. Работник принимается к Работодателю для выполнения работы в должности в .

1.2. Работник обязан приступить к работе с « » 2015 г.

1.3. Настоящий трудовой договор вступает в силу с момента подписания его обеими сторонами и заключен на неопределенный срок.

1.4. Работа по настоящему договору является для Работника основной.

1.5. Местом работы Работника является по адресу.

2. ПРАВА И ОБЯЗАННОСТИ СТОРОН

2.1. Работник подчиняется непосредственно Генеральному директору.

2.2. Работник обязан:

2.2.1. Выполнять следующие должностные обязанности.

2.2.2. Соблюдать установленные Работодателем Правила внутреннего трудового распорядка, производственную и финансовую дисциплину, добросовестно относиться к исполнению своих должностных обязанностей, указанных в п.2.2.1. настоящего трудового договора.

2.2.3. Беречь имущество Работодателя, соблюдать конфиденциальность, не разглашать информацию и сведения, являющиеся коммерческой тайной Работодателя.

2.2.4. Не давать интервью, не проводить встречи и переговоры, касающиеся деятельности Работодателя, без разрешения его руководства.

2.2.5. Соблюдать требования охраны труда, техники безопасности и производственной санитарии.

2.2.6. Способствовать созданию на работе благоприятного делового и морального климата.

2.3. Работодатель обязуется:

2.3.1. Предоставить Работнику работу в соответствии с условиями настоящего трудового договора. Работодатель вправе требовать от Работника выполнения обязанностей (работ), не обусловленных настоящим трудовым договором, только в случаях, предусмотренных законодательством о труде РФ.

2.3.2. Обеспечить безопасные условия работы в соответствии с требованиями Правил техники безопасности и законодательства о труде РФ.

2.3.3. Оплачивать труд Работника в размере, установленном в п.3.1. настоящего трудового договора.

2.3.4. Выплачивать премии, вознаграждения в порядке и на условиях, установленных Работодателем, оказывать материальную помощь с учетом оценки личного трудового участия Работника в работе Работодателя в порядке, установленном Положением об оплате труда и иными локальными актами Работодателя.

2.3.5. Осуществлять обязательное социальное страхование Работника в соответствии с действующим законодательством РФ.

2.3.6. Оплачивать в случае производственной необходимости в целях повышения квалификации Работника его обучение.

2.3.7. Ознакомить Работника с требованиями охраны труда и Правилами внутреннего трудового распорядка.

2.4. Работник имеет следующие права:3. УСЛОВИЯ ОПЛАТЫ ТРУДА РАБОТНИКА

3.1. За выполнение трудовых обязанностей Работнику устанавливается должностной оклад в размере рублей в месяц.

3.2. При выполнении работ различной квалификации, совмещении профессий, работы за пределами нормальной продолжительности рабочего времени, в ночное время, выходные и нерабочие праздничные дни и др. Работнику производятся соответствующие доплаты:

3.2.1. Работа в выходной и нерабочий праздничный день оплачивается в двойном размере.

3.2.2. Работнику, выполняющему у одного и того же работодателя наряду со своей основной работой, обусловленной трудовым договором, дополнительную работу по другой профессии (должности) или исполняющему обязанности временно отсутствующего работника без освобождения от своей основной работы, производится доплата за совмещение профессий (должностей) или исполнение обязанностей временно отсутствующего работника в размере, определяемом дополнительным соглашением к настоящему договору.

3.2.3. Сверхурочная работа оплачивается за первые два часа работы не менее чем в полуторном размере, за последующие часы – не менее чем в двойном размере. По желанию Работника сверхурочная работа вместо повышенной оплаты может компенсироваться предоставлением дополнительного времени отдыха, но не менее времени, отработанного сверхурочно.

3.3. Время простоя по вине работодателя, если Работник в письменной форме предупредил работодателя о начале простоя, оплачивается в размере не менее двух третей средней заработной платы Работника. Время простоя по причинам, не зависящим от работодателя и Работника, если Работник в письменной форме предупредил работодателя о начале простоя, оплачивается в размере не менее двух третей тарифной ставки (оклада). Время простоя по вине Работника не оплачивается.

3.4. Условия и размеры выплаты Обществом Работнику поощрений устанавливаются в коллективном трудовом договоре.

3.5. Работодатель выплачивает заработную плату Работнику в соответствии с «Положением об оплате труда» в следующем порядке.

3.6. Из заработной платы Работника могут производиться удержания в случаях, предусмотренных законодательством РФ.

4. РЕЖИМ РАБОЧЕГО ВРЕМЕНИ И ВРЕМЕНИ ОТДЫХА

4.1. Работнику устанавливается пятидневная рабочая неделя продолжительностью 40 (сорок) часов. Выходными днями являются суббота и воскресенье.

4.2. В течение рабочего дня Работнику устанавливается перерыв для отдыха и питания с ч. до ч. который в рабочее время не включается.

4.3. Труд Работника по должности, указанной п.1.1. договора, осуществляется в нормальных условиях.

4.4. Работнику ежегодно предоставляется отпуск продолжительностью 28 календарных дней. Отпуск за первый год работы предоставляется по истечении шести месяцев непрерывной работы в Обществе. В случаях, предусмотренных трудовым законодательством, по просьбе Работника отпуск может быть предоставлен до истечения шести месяцев непрерывной работы в Обществе.Отпуск за второй и последующие годы работы может предоставляться в любое время рабочего года в соответствии с очередностью предоставления ежегодных оплачиваемых отпусков, установленной в данном Обществе.

4.5. По семейным обстоятельствам и другим уважительным причинам Работнику по его заявлению может быть предоставлен кратковременный отпуск без сохранения заработной платы.

5. СОЦИАЛЬНОЕ СТРАХОВАНИЕ РАБОТНИКА

5.1. Работник подлежит социальному страхованию в порядке и на условиях, установленных действующим законодательством РФ.

6. ГАРАНТИИ И КОМПЕНСАЦИИ

6.1. На период действия настоящего договора на Работника распространяются все гарантии и компенсации, предусмотренные трудовым законодательством РФ, локальными актами Работодателя и настоящим договором.

7. ОТВЕТСТВЕННОСТЬ СТОРОН

7.1. В случае неисполнения или ненадлежащего исполнения Работником своих обязанностей, указанных в настоящем договоре, нарушения трудового законодательства, Правил внутреннего трудового распорядка Работодателя, иных локальных нормативных актов Работодателя, а также причинения Работодателю материального ущерба он несет дисциплинарную, материальную и иную ответственность согласно трудовому законодательству РФ.

7.2. Работодатель несет перед Работником материальную и иную ответственность согласно действующему законодательству РФ.

7.3. В случаях, предусмотренных в законе, Работодатель обязан компенсировать Работнику моральный вред, причиненный неправомерными действиями и(или) бездействием Работодателя.

8. ПРЕКРАЩЕНИЕ ДОГОВОРА

8.1. Настоящий трудовой договор может быть прекращен по основаниям, предусмотренным действующим трудовым законодательством РФ.

8.2. Днем прекращения трудового договора во всех случаях является последний день работы Работника, за исключением случаев, когда Работник фактически не работал, но за ним сохранялось место работы (должность).

9. ЗАКЛЮЧИТЕЛЬНЫЕ ПОЛОЖЕНИЯ

9.1. Условия настоящего трудового договора носят конфиденциальный характер и разглашению не подлежат.

9.2. Условия настоящего трудового договора имеют обязательную юридическую силу для сторон с момента его подписания сторонами. Все изменения и дополнения к настоящему трудовому договору оформляются двусторонним письменным соглашением.

9.3. Споры между сторонами, возникающие при исполнении трудового договора, рассматриваются в порядке, установленном действующим законодательством РФ.

9.4. Во всем остальном, что не предусмотрено настоящим трудовым договором, стороны руководствуются законодательством РФ, регулирующим трудовые отношения.

9.5. Договор составлен в двух экземплярах, имеющих одинаковую юридическую силу, один из которых хранится у Работодателя, а другой - у Работника.

10. ЮРИДИЧЕСКИЕ АДРЕСА И ПЛАТЁЖНЫЕ РЕКВИЗИТЫ СТОРОН

Работодатель Юр. адрес: Почтовый адрес: ИНН: КПП: Банк: Рас./счёт: Корр./счёт: БИК:

Работник Регистрация: Почтовый адрес: Паспорт серия: Номер: Выдан: Кем: Телефон:

Как получить патент на работу для иностранцев в 2015 году

Патент на работу для иностранцев с 2015 года: кто его должен оформлять и как его получить

С 1 января 2015 года иностранные работники из «безвизовых» стран, временно пребывающие в России, для работы у юридических лиц или ИП будут обязаны получать патенты, а не разрешения на работу. Такие новшества вводятся федеральным законом от 24.11.14 № 357-ФЗ.

Вводная информация патент на работу иностранца

Комментируемый закон вносит поправки в Федеральный закон от 25.07.02 № 115-ФЗ «О правовом положении иностранных граждан в Российской Федерации» (далее — Закон № 115-ФЗ). Сейчас по патентам работают только те мигранты, которые оказывают физическим лицам услуги непредпринимательского характера, то есть для личных нужд граждан (ст. 13.3 Закона № 115-ФЗ). Например, работают, нянями, рабочими, личными водителями, гувернантками. Для работы в организации или у ИП иностранцу необходимо получать разрешение на работу, а работодателю — разрешение на привлечение такого работника.

С 1 января 2015 года разрешения на работу будут получать только те иностранные граждане (временно пребывающие на территории РФ), которые приехали из «визовых» стран, то есть из тех, с которыми у России установлен визовый режим. Иностранцы из стран с безвизовым режимом, работающие как на граждан, так и на организации или ИП, будут трудиться по патентам.

Обратите внимание:

патент обязателен для иностранных граждан, временно пребывающих в России. Что касается лиц, постоянно или временно проживающих в РФ, то они не обязаны получать патент (или разрешение на работу). То же самое кается беженцев, журналистов, дипломатов, спортсменов и др. (п. 4 ст. 13 Закона № 115-ФЗ). Также не нужен патент гражданам Республики Беларусь и Республики Казахстан (ст. 3 Соглашения о правовом статусе трудящихся-мигрантов и членов их семей, Федеральный закон от 11.07.11 № 186-ФЗ).

Обязанность работодателя при заключении договора на работу с иностранцем

Работодателям или заказчикам услуг, нанимающим «безвизовых» иностранных работников, не придется получать специальное разрешение на привлечение к работе. Все, что им нужно сделать, — это уведомить территориальный орган ФМС о заключении и прекращении (расторжении) с иностранным гражданином трудового договора или гражданско-правового договора в течение 3 рабочих дней с даты заключения (расторжения) договора. Это уведомление можно представить как на бумаге, так и в электронном виде через интернет.

Срок действия патента для иностранного работника

Патенты на работу иностранцам будут выдаваться на срок от одного до двенадцати месяцев (сейчас — от одного до трех месяцев п. 5 ст. 13.3 Закона № 115-ФЗ). Этот срок можно будет неоднократно продлевать на период от одного месяца. Общий срок действия патента с учетом продлений не может превышать 12 месяцев со дня его выдачи. Не позднее, чем за десять рабочих дней до истечения двенадцати месяцев со дня выдачи патента, иностранный гражданин вправе обратиться ФМС за переоформлением патента.

Если срок действия имеющегося у иностранного гражданина патента не продлен либо патент аннулирован, а срок временного пребывания в РФ истек, иностранный гражданин обязан выехать из России.

Разрешения на работу, выданные до 1 января 2015 года, остаются действительным до истечения срока их действия. Патенты, выданные иностранцам до 1 января 2015 года, также остаются действительными в течение срока, на который они были выданы, однако их действие продлению не подлежит.

Обратите внимание:

патент действует только на территории того субъекта, в котором он был получен.

Если руководитель субъекта РФ примет решение о необходимости указывать в патенте профессию, то иностранный гражданин не сможет заниматься на территории данного региона трудовой деятельностью по специальности, не указанной в патенте.

Как получить патент для работы иностранцу ?

Заявление в ФМС на получение патента иностранный гражданин должен подать в течение 30 дней с момента въезда на территорию страны. Если этот срок пропущен, придется заплатить штраф в размере от 10 до 15 тыс. рублей, и только после этого подать заявку.

Помимо стандартного набора документов, который требуется по действующему законодательству (заявления, паспорта, миграционной карты с указанием цели въезда «работа», справки об отсутствии инфекционных заболеваний и наркомании), с 2015 года иностранец должен будет представлять:

Патент выдается по предъявлению паспорта, а также документа, подтверждающего уплату НДФЛ в виде фиксированного авансового платежа на период действия патента.

Размер фиксированных авансовых платежей с 1 января 2015 года составит 1 200 рублей в месяц. Причем эту сумму нужно будет скорректировать (увеличить) на коэффициент-дефлятор для физлиц по найму .

В течение двух месяцев со дня выдачи патента иностранный работник обязан представить в орган ФМС, выдавший патент, копию трудового договора или гражданско-правового договора на выполнение работ (оказание услуг). В противном случае патент будет аннулирован.

Ответственность работодателя при отсутствии патента иностранца

Привлечение к трудовой деятельности иностранца из «безвизовой» страны при отсутствии у него патента влечет наложение административного штрафа:

Патент на работу иностранного работника - Законы 357-ФЗ и 368-ФЗ от 24.11.2014

Что такое патент и разрешение на работу.

Новые требования к иностранцам, планирующим жить и работать в России

С 01.01.2015 вступили в силу изменения действующего законодательства (Федеральные законы от 24.11.2014 №№ 357-ФЗ и 368-ФЗ), регулирующие порядок проживания и трудоустройства в России иностранных граждан. которые:

направлены на предоставление юридическим лицам и индивидуальным предпринимателям права привлекать к трудовой деятельности иностранных граждан, прибывших в Российскую Федерацию в порядке, не требующем получения визы, на основании приобретения патента

меняют механизм квотирования при привлечении к трудовой деятельности на территории Российской Федерации иностранных граждан, прибывших в порядке, не требующем получения визы, на разрешительный порядок осуществления трудовой деятельности по патенту

уточняют понятийный аппарат, согласно которому с 01.01.2015:

разрешение на работу – документ, подтверждающий право иностранного гражданина. прибывшего в Российскую Федерацию в порядке, требующем получения визы, и других категорий иностранных граждан в случаях, предусмотренных Федеральным законом от 25 июля 2002 года № 115-ФЗ О правовом положении иностранных граждан в Российской Федерации (далее - Закон № 115-ФЗ), на временное осуществление на территории Российской Федерации трудовой деятельности

патент – документ, подтверждающий в соответствии с настоящим Федеральным законом право иностранного гражданина, прибывшего в Российскую Федерацию в порядке, не требующем получения визы, за исключением отдельных категорий иностранных граждан в случаях, предусмотренных Законом № 115-ФЗ, на временное осуществление на территории субъекта Российской Федерации трудовой деятельности

устанавливают единую унифицированную правовую форму и процедуру получения разрешения на работу иностранными гражданами, которая не распространяется на иностранцев:

имеющих вид на жительство в РФ или разрешение на временное проживание

имеющих статус беженца или получившим временное убежище на территории РФ

граждан Беларуси, Казахстана и Армении

предусматривают оформление патента только в случае обращения иностранного гражданина, указавшего в миграционной карте при пересечении Государственной границы Российской Федерации цель визита – работа.

Заявление о получении патента иностранный гражданин должен подать в течение тридцати дней со дня его въезда на территорию Российской Федерации. Нарушение указанного срока влечет отказ в приеме заявления иностранного гражданина о выдаче патента.

Устанавливаются обязательные единые требования, дающие основания для получения патента. Обязанность иностранного гражданина представить в территориальный орган ФМС следующие документы:

Заявление о выдаче патента (утв. Приказом ФМС России от 08.12.2014 № 639).

Документ, удостоверяющий личность данного иностранного гражданина и признаваемый Российской Федерацией в этом качестве.

Документы, подтверждающие уплату налога на доходы физических лиц в виде фиксированного авансового платежа в порядке, установленном законодательством Российской Федерации о налогах и сборах.

Действующий на территории Российской Федерации на срок осуществления трудовой деятельности договор (полис) медицинского страхования. либо копия договора о предоставлении платных медицинских услуг.

Документы, подтверждающие отсутствие у данного иностранного гражданина заболевания наркоманией и инфекционных заболеваний, которые представляют опасность для окружающих, предусмотренных перечнем, утверждаемым уполномоченным Правительством Российской Федерации федеральным органом исполнительной власти, а также сертификат об отсутствии у данного иностранного гражданина заболевания, вызываемого вирусом иммунодефицита человека (ВИЧ-инфекции), выданные медицинскими организациями, находящимися в субъекте Российской Федерации, где данный иностранный гражданин намеревается осуществлять трудовую деятельность.

Документы о постановке иностранного гражданина на учет по месту пребывания .

документ, подтверждающий владение данным иностранным гражданином русским языком в соответствии с действующим законодательством Российской Федерации.

Полис добровольного медицинского страхования, как обязанность иностранного гражданина и обязательное условие для получения патента, обеспечит не только снятие затрат с бюджета на оказание медицинской помощи, но и сформирует контроль страховых кампаний за достоверностью информации о состоянии здоровья при выдаче первичных справок. Дополнительным условием в обеспечении контроля за достоверностью, документов, представляемых иностранным гражданином, является территориальный принцип, а именно оформление документов на территории субъекта, в котором осуществляется выдача патента. Данная мера важна для обеспечения санитарно-эпидемиологического благополучия и безопасности жизни и здоровья граждан.

Условия проживания, место регистрации, как и другие сведения, вносятся в единую электронную базу данных ФМС, что предполагает постоянный текущий контроль и меры реагирования в случае формирования резиновых квартир и фиктивной регистрации .

Стоимость патента является прямым фактором экономического регулирования, обеспечивающим дифференцированный подход субъектов Российской Федерации к решению вопроса о стоимости патента. Общий размер стоимости патента в размере 1 200 рублей, индексируется на коэффициент дефлятор, а также на региональный коэффициент, устанавливаемый законом субъекта Российской Федерации, отражающий региональные особенности рынка труда.

В течение 10 дней с момента подачи всего пакета документов и проведения необходимых проверочных мероприятий ФМС выдает патент или мотивированно отказывает в выдаче патента.

Единая унифицированная форма патента, выдаваемая территориальными органами ФМС, является единственным основанием для осуществления трудовой деятельности на территории субъекта Российской Федерации иностранным гражданином.

Осуществление трудовой деятельности, найм на работу иностранного гражданина без наличия трудового патента, установленного образца, влечет ответственность и самого иностранного гражданина и работодателя.

После выдачи патента устанавливается процедура контроля за реализацией патента.

Закрепляется обязанность работодателей и заказчиков работ (услуг) уведомлять подразделения ФМС России, органы занятости субъектов Российской Федерации и налоговые органы о заключении и расторжении трудовых или гражданско-правовых договоров с иностранным работником.

На ФМС России возлагается обязанность об уведомлении работодателей или заказчиков работ (услуг) об аннулировании выданных иностранным гражданам патентов. Одновременно с этим, информация о выданных и аннулированных патентах будет размещаться в информационных системах общего пользования.

Устанавливается обязательная сокращенная процедура реагирования специально уполномоченных лиц на факты нелегальной миграции. В этих целях законом предусматривается специальный порядок рассмотрения обращения в форме электронного документа по фактам нелегальной миграции, в соответствии с которым такое обращение должно сопровождаться обязательным проведением в течение 10 дней проверочных мероприятий органами миграционного учета, о результатах которых в течение 15 дней письменно необходимо сообщать гражданину, обратившемуся за помощью. Данные положения распространяются и на обращения самих иностранных граждан.

Субъектам Российской Федерации предоставляется право ввести запрет на привлечение юридическими лицами и индивидуальными предпринимателями иностранных работников, осуществляющих трудовую деятельность на основании патента, по отдельным видам экономической деятельности.

В части регулирования режима временного пребывания иностранных граждан в Российской Федерации, прибывших в порядке, не требующем получения визы, и оформивших патент, законом предусматривается продление срока временного пребывания таким иностранным работникам случае уплаты им налогов и поступления информации о заключении трудового договора, но не более чем на один год, исчисляемый со дня въезда в Российскую Федерацию.

Что надо знать работодателю

Принимая безвизового мигранта на работу (заключая гражданско-правовой договор) работодателю (физ. лицу, ИП, организации) необходимо иметь в виду следующее:

установленый Законом № 357-ФЗ не распространяется на иностранцев:

имеющих вид на жительство в РФ или разрешение на временное проживание

имеющих статус беженца или получившим временное убежище на территории РФ

граждан Беларуси, Казахстана и Армении

патент должен быть выдан после 01.01.2015. Если патент выдан до указанной даты, то с ним иностранец вправе наняться только к физлицу для выполнения работы, не связанной с предпринимательской деятельностью

мигрант может работать только на территории того субъекта РФ, в котором был выдан патент (указывается на оборотной стороне патента) - п. 4.2 ст. 13 Закона № 115-ФЗ

если срок действия патента истек, то иностранца нужно отстранить от работы на срок до 1 месяца. Если патент не будет продлен, то трудовой договор с мигрантом расторгается (п. 5 ст. 327.6 ТК)

необходимо выяснить срок действия патента. Т.к. из самой формы патента этого не видно, у работодателя только один выход - попросить мигранта предъявить квитанцию об уплате фиксированного авансового платежа по НДФЛ (т.к. без нее иностранец не может получить патент на работу. Здесь возможны два варианта:

квитанция у мигранта есть (в этом случае выяснить точный срок действия патента возможно). В этом случае лучше сделать копию квитанции, чтобы быть уверенными в действительности его патента

квитанция у мигранта есть (в этом случае выяснить точный срок действия патента невозможно). В этом случае работодателю лучше исходить из того, что патент выдан иностранцу на минимальный срок - 1 месяц

максимальный срок действия патента с учетом всех продлений - 12 месяцев с даты его выдачи. После этого мигрант может переоформить патент лишь один раз и также на срок до 12 месяцев. То есть иностранец сможет проработать по патенту, не покидая РФ, максимум 2 года. Потом он должен выехать из России

работодатель может вычесть авансовые платежи, уплаченные мигрантом, из суммы начисленного НДФЛ, при условии что у работодателя имеются:

заявление от иностранца о таком вычете

квитанции об уплате фиксированных платежей

уведомление из ИФНС по месту учета работодателя, подтверждающее его право как налогового агента уменьшить исчисленную сумму НДФЛ на уплаченные иностранцем фиксированные авансовые платежи.

Чтобы получить уведомление, работодатель должен подать в ИФНС заявление в произвольной форме. Без уведомления работодатель не учитывает уплаченные мигрантом авансовые платежи и в обычном порядке удерживает с выплат в его пользу НДФЛ по ставке 13%.

Патент для иностранных работников, которые работают у физических лиц - граждан РФ

Федеральный закон от 19.05.2010 № 86-ФЗ О внесении изменений в Федеральный закон О правовом положении иностранных граждан в Российской Федерации и отдельные законодательные акты Российской Федерации (далее - Закон № 86-ФЗ) предоставил иностранцам, въезжающим на территорию РФ в безвизовом режиме, право наниматься к частным лицам в качестве обслуживающего персонала (поваров, водителей, уборщиц и т.д.) при условии получения специального патента (с 01.01.2015 данный порядок на организации и ИП). Граждане РФ имеют право привлекать мигрантов к трудовой деятельности по найму на основании трудового договора или гражданско-правового договора на выполнение работ или оказание услуг для личных, домашних и иных подобных нужд, не связанных с осуществлением предпринимательской деятельности .

Патент заменяет разрешение на работу только для частных нанимателей, он не дает права на трудоустройство в организации или у предпринимателя.

Срок временного пребывания иностранного гражданина в РФ определяется сроком действия визы, а при безвизовом пребывании - не может превышать 90 суток. Этот срок может быть продлен:

при выдаче иностранцу разрешения на работу или патента

при продлении срока действия разрешения или патента (ст. ст. 13.1, 13.2, 13.3 Федерального закона № 115-ФЗ).

Если иностранный гражданин находится на территории РФ свыше 90 дней, старый патент у него не продлен, а нового патента нет, то он должен покинуть РФ в течение 15 дней.

Патент - это некая замена разрешения на работу, поэтому он имеет срок действия - от одного до трех месяцев. После этого срока мигрант может неоднократно продлить патент (в общей сложности на срок не более года). Срок действия патента считается продленным на период, за который уплачен НДФЛ. Если же НДФЛ не уплачен, то срок действия патента прекращается со дня, следующего за последним днем того периода, за который уплачен налог.

По окончании 12 месяцев со дня выдачи патента иностранный гражданин может обратиться в территориальный орган ФМС России за получением нового патента, представив документы, подтверждающие уплату НДФЛ за предшествующий период, а также сведения о видах трудовой деятельности у физических лиц.

Иностранные граждане, получившие такой документ, уплачивают НДФЛ в особом порядке, установленном в новой ст. 227 1 Налогового кодекса РФ. Согласно данной статье иностранные граждане самостоятельно уплачивают ежемесячные фиксированные авансовые платежи в размере 1 000 рублей (до 01.01.2015). При этом ежемесячный платеж может пересматриваться и корректироваться на коэффициент-дефлятор, устанавливаемый ежегодно на каждый следующий календарный год и учитывающий изменение потребительских цен на товары (работы, услуги).

Патент может быть аннулирован территориальным органом ФМС России в случаях:

регистрации данного иностранного гражданина в качестве индивидуального предпринимателя

осуществления трудовой деятельности у физических лиц с привлечением труда третьих лиц.

Из пункта 4 статьи 227 1 НК следует, что моментом, до которого уплачивается фиксированный платеж, является день начала срока, на который выдается патент, либо день начала срока, на который продлевается срок действия патента. То есть выходит, что авансы перечисляются до момента получения иностранцем патента (продления срока его действия).

Общая сумма налога исчисляется наемным работником самостоятельно с учетом уплаченных в течение налогового периода (календарного года) фиксированных авансовых платежей. Налог определяется иностранным работником самостоятельно исходя из полученных доходов и ставки 13% (п. 3 ст. 224 НК). Если налог превысит авансовые платежи, то иностранцу придется доплатить, в обратном случае сумма переплаты не признается излишне уплаченным налогом и не подлежит возврату (п. 5 ст. 227 1 НК).

Минфин России в своем Письме от 26.07.2010 № 03-04-08/8-165 разъяснил, что согласно пп. 2 п. 6 ст. 227 1 НК иностранные граждане, осуществляющие трудовую деятельность по найму у физических лиц на основании патента, отчитываются в налоговой инспекции о полученных облагаемых доходах в случаях когда:

выезжают за пределы РФ до окончания налогового периода

общая сумма налога, исчисленная ими исходя из доходов, фактически полученных от деятельности, превышает сумму уплаченных фиксированных авансовых платежей.

Законом № 86-ФЗ в главу 23 Налогового кодекса РФ введена статья 227 1. в которой определены особенности исчисления суммы и порядок уплаты налога на доходы физических лиц и подачи налоговой декларации иностранными гражданами, осуществляющими трудовую деятельность по найму у физических лиц на основании патента.

Список документов, необходимых для получения патента, есть в п. 2 ст. 13.3 Закона № 115-ФЗ.

Пунктом 1 статьи 227 1 НК предусмотрено исключение из общего правила, согласно которому работодатели являются по отношению к иностранным гражданам налоговыми агентами и должны исчислять, удерживать и перечислять в бюджет налог на доходы физических лиц с полученных ими доходов.

До 01.01.2015 исключение из этого правила предусмотрено только для иностранных работников, которые работают у физических лиц - граждан Российской Федерации на основании патента. Такие иностранные граждане самостоятельно исчисляют, удерживают и перечисляют в бюджет налог на доходы физических лиц с полученных ими доходов.

У иностранных граждан, работающих у физических лиц - граждан РФ на основании патента возникают вопросы о том, вправе ли они получать стандартный налоговый вычет. на который НК не дает ответа.

По мнению Минфина РФ. изложенному в Письме от 26.07.2010 № 03-04-08/8-165, к доходам, полученным от осуществления трудовой деятельности, могут применяться налоговые вычеты после приобретения иностранными гражданами статуса налогового резидента Российской Федерации.

Пунктом 3 статьи 227 1 НК (в редакции Закона от 25.06.2012 № 94-ФЗ) устанавлено, что размер фиксированных авансовых платежей, указанный в пункте 2 статьи 227 1 НК, подлежит индексации на коэффициент-дефлятор, установленный на соответствующий календарный год.

Согласно Приказу Минэкономразвития России от 07.11.2013 № 652 Об установлении коэффициентов-дефляторов на 2014 год коэффициент-дефлятор на 2014 год установлен в размере 1,216.

Согласно пункту 4 статьи 227 1 НК фиксированный авансовый платеж уплачивается налогоплательщиком по месту жительства (месту пребывания) налогоплательщика до дня начала срока, на который выдается патент, либо дня начала срока, на который продлевается срок действия патента. При этом в расчетном документе налогоплательщиком указывается наименование платежа Налог на доходы физических лиц в виде фиксированного авансового платежа.

Также достаточно часто возникает вопрос о том, обязано ли частное лицо, нанявшее обслуживающий персонал, уплачивать с выплат и вознаграждений, начисленных этим работникам, страховые взносы во внебюджетные фонды?

Согласно подпункту 15 пункта 1 статьи 9 Федерального закона от 24.07.2009 № 212-ФЗ с любых сумм, выплачиваемых иностранным гражданам, временно пребывающим на территории РФ. страховые взносы не начисляются.

Как следует из подпункта 15 пункта 1 статьи 9 Федеральному закону от 24.07.2009 № 212-ФЗ, она распространяется только на иностранных граждан, временно пребывающим на территории РФ . Следовательно, частный наниматель, выплачивающий любому другому обслуживающему персоналу зарплату и иные вознаграждения, обязан уплачивать страховые взносы так же, как и организации (предприниматели), являющиеся для иностранцев работодателями, т.к. плательщиками взносов считаются и физические лица, не признаваемые предпринимателями. Для них объектом обложения взносами признаются выплаты и иные вознаграждения по трудовым и гражданско-правовым договорам, выплачиваемые в пользу физических лиц.

Статья 227 1 Налогового кодекса РФ.

Особенности исчисления суммы налога и подачи налоговой декларации некоторыми категориями иностранных граждан, осуществляющих трудовую деятельность по найму в Российской Федерации. Порядок уплаты налога

(в редакции, действующей с 01 января 2015 года)

В порядке, установленном настоящей статьей, исчисляется сумма и уплачивается налог на доходы физических лиц от осуществления трудовой деятельности по найму в Российской Федерации на основании патента. выданного в соответствии с Федеральным законом от 25 июля 2002 года № 115-ФЗ О правовом положении иностранных граждан в Российской Федерации (далее в настоящей статье - патент), следующими категориями иностранных граждан, осуществляющих такую деятельность:

1) иностранные граждане, осуществляющие трудовую деятельность по найму у физических лиц для личных, домашних и иных подобных нужд, не связанных с осуществлением предпринимательской деятельности

2) иностранные граждане, осуществляющие трудовую деятельность по найму в организациях и (или) у индивидуальных предпринимателей, а также у занимающихся частной практикой нотариусов, адвокатов, учредивших адвокатские кабинеты, и других лиц, занимающихся в установленном законодательством Российской Федерации порядке частной практикой.

Фиксированные авансовые платежи по налогу уплачиваются за период действия патента в размере 1 200 рублей в месяц с учетом положений пункта 3 настоящей статьи.

Размер фиксированных авансовых платежей, указанный в пункте 2 настоящей статьи, подлежит индексации на коэффициент-дефлятор, установленный на соответствующий календарный год, а также на коэффициент, отражающий региональные особенности рынка труда (далее в настоящей статье - региональный коэффициент), устанавливаемый на соответствующий календарный год законом субъекта Российской Федерации.

В случае, если региональный коэффициент на очередной календарный год законом субъекта Российской Федерации не установлен, его значение принимается равным 1.

Фиксированный авансовый платеж по налогу уплачивается налогоплательщиком по месту осуществления им деятельности на основании выданного патента до дня начала срока, на который выдается (продлевается), переоформляется патент.

При этом в платежном документе налогоплательщиком указывается наименование платежа Налог на доходы физических лиц в виде фиксированного авансового платежа.

Общая сумма налога с доходов налогоплательщиков, указанных в подпункте 1 пункта 1 настоящей статьи, исчисляется ими с учетом уплаченных фиксированных авансовых платежей за период действия патента применительно к соответствующему налоговому периоду .

Общая сумма налога с доходов налогоплательщиков, указанных в подпункте 2 пункта 1 настоящей статьи, исчисляется налоговыми агентами и подлежит уменьшению на сумму фиксированных авансовых платежей, уплаченных такими налогоплательщиками за период действия патента применительно к соответствующему налоговому периоду, в порядке, предусмотренном настоящим пунктом.

Уменьшение исчисленной суммы налога производится в течение налогового периода только у одного налогового агента по выбору налогоплательщика при условии получения налоговым агентом от налогового органа по месту нахождения (месту жительства ) налогового агента уведомления о подтверждении права на осуществление уменьшения исчисленной суммы налога на сумму уплаченных налогоплательщиком фиксированных авансовых платежей.

Налоговый агент уменьшает исчисленную сумму налога на сумму уплаченных налогоплательщиком фиксированных авансовых платежей на основании письменного заявления налогоплательщика и документов, подтверждающих уплату фиксированных авансовых платежей, после получения от налогового органа уведомления, указанного в абзаце втором настоящего пункта.

Налоговый орган направляет указанное в абзаце втором настоящего пункта уведомление в срок, не превышающий 10 дней со дня получения заявления налогового агента, при наличии в налоговом органе информации, полученной от территориального органа федерального органа исполнительной власти в сфере миграции, о факте заключения налоговым агентом с налогоплательщиком трудового договора или гражданско-правового договора на выполнение работ (оказание услуг ) и выдачи налогоплательщику патента и при условии, что ранее применительно к соответствующему налоговому периоду такое уведомление налоговыми органами в отношении указанного налогоплательщика налоговым агентам не направлялось.

В случае, если сумма уплаченных за период действия патента применительно к соответствующему налоговому периоду фиксированных авансовых платежей превышает сумму налога, исчисленную по итогам этого налогового периода исходя из фактически полученных налогоплательщиком доходов, сумма такого превышения не является суммой излишне уплаченного налога и не подлежит возврату или зачету налогоплательщику.

Налогоплательщики, указанные в подпункте 1 пункта 1 настоящей статьи, освобождаются от обязанности по представлению в налоговые органы налоговой декларации по налогу, за исключением случаев, если:

1) общая сумма налога, подлежащая уплате в соответствующий бюджет, исчисленная налогоплательщиком исходя из доходов, фактически полученных от деятельности, указанной в подпункте 1 пункта 1 настоящей статьи, превышает сумму уплаченных фиксированных авансовых платежей за налоговый период

2) налогоплательщик выезжает за пределы территории Российской Федерации до окончания налогового периода и общая сумма налога, подлежащая уплате в соответствующий бюджет, исчисленная налогоплательщиком исходя из доходов, фактически полученных от деятельности, указанной в подпункте 1 пункта 1 настоящей статьи, превышает сумму уплаченных фиксированных авансовых платежей

3) патент аннулирован в соответствии с Федеральным законом от 25 июля 2002 года № 115-ФЗ О правовом положении иностранных граждан в Российской Федерации.

Статья написана и размещена 15 ноября 2014 года. Дополнена - 26.11.2014, 14.01.2015, 18.02.2015.

ВНИМАНИЕ!

Копирование статьи без указания прямой ссылки запрещено. Внесение изменений в статью возможно только с разрешения автора.

Наемные работники у частного предпринимателя. Как принять на работу

Когда предприниматель ведет бизнес на протяжении определенного времени, и этот бизнес приносит прибыль, то можно задуматься о расширении бизнеса - открытии новой торговой точки или увеличении уже существующей. Более или менее значительный бизнес вести самостоятельно очень сложно, значит надо нанимать работников.

Для того чтобы сделать это согласно всем требованиям действующего законодательства, нужно пройти ряд процедур в государственных органах, и изменить некоторые документы. Сегодня я расскажу вам, что надо сделать физическим лицам, независимо от избранной системы налогообложения, для того, чтобы оформить на работу наемных работников.

Разделим все на три этапа:

- Регистрация трудового договора в центре занятости.

- Регистрация в ПФ и социальных фондах.

- Внесение изменений в свидетельство об уплате налога

Физические лица - предприниматели не могут заключать трудовой договор с работником так, как это могут сделать предприятия - юридические лица. Следовательно, им надо заключить трудовой договор с помощью центра занятости.

Оформление трудового договора

Согласно ст.21 Кодекса Законов о Труде трудовой договор - это соглашение между работником и работодателем, по которому работник обязуется выполнять работу, определенную этим соглашением, в соответствии с внутренним трудовым распорядком, а работодатель - выплачивать работнику заработную плату и обеспечивать условия труда, необходимые для выполнения работы, предусмотренные законодательством о труде и соглашением сторон.

Порядок регистрации трудового договора регламентирует Приказ [1]. Будем называть его Приказ № 260.

Трудовой договор обязательно составляется в письменной форме. Форму трудового договора предприниматель может приобрести в магазине, торгующем бланками, или изготовить самостоятельно. Типовую форму договора можно одолжить из приказа, о котором было сказано выше.

Регистрация трудового договора в центре занятости

Итак заполняем и подписываем трудовой договор с наемными работниками в трех экземплярах, и идем в центр занятости по месту жительства. С собой берем следующие документы для регистрации:

- Физическое лицо СПД - паспорт, свидетельство о регистрации предпринимательской деятельности, справку соответствующей государственной налоговой инспекции о присвоении идентификационного кода

- Работник, который устраивается на работу к физическому лицу, - паспорт, трудовую книжку, справку соответствующей государственной налоговой инспекции о присвоении идентификационного кода

- Работник, который впервые устраивается на работу и не имеет трудовой книжки, - паспорт, справку соответствующей государственной налоговой инспекции о присвоении идентификационного кода.

Так написано в Приказе № 260. Прочитав последний пункт можно подумать, что центр занятости выдает трудовую книжку бесплатно. Однако практика показывает, что должностное лицо центра занятости, вежливо просит работника купить трудовую книжку за свой счет.

После сверки экземпляров трудовых договоров на них делается отметка о государственной регистрации. Один экземпляр остается в центре занятости, другие два достаются частному предпринимателю и наемному работнику. За регистрацию трудовых договоров в центре занятости оплаты не предусмотрено. Наличие отметки о государственной регистрации трудового договора дает право предпринимателю вносить записи в трудовую книжку работника.

Регистрация в ПФ и социальных фондах

Берем трудовые договора (работников брать уже не надо) и идем в:

- Пенсионный фонд

- Фонд социального страхования по временной потере трудоспособности

- Фонд Социального Страхования от несчастных случаев.

где получаем соответствующие страховые свидетельства. Теперь мы вправе уплачивать страховые взносы в пенсионный и социальные фонды в соответствующих размерах.

Изменения в свидетельстве об уплате единого налога

Согласно п.2 Указа [2] в случае, если плательщик единого налога осуществляет предпринимательскую деятельность с использованием наемного труда или при участии в предпринимательской деятельности членов его семьи, ставка единого налога увеличивается на 50 процентов за каждого наемного работника.

Согласно Приказа [3], если плательщик единого налога осуществляет предпринимательскую деятельность с использованием наемного труда, то на каждого работника, который находится с ним в трудовых отношениях, включая членов его семьи, плательщику единого налога выдается справка о трудовых отношениях физического лица с плательщиком единого налога.

В случае увеличения численности наемных работников (открытия дополнительных рабочих мест) в течение срока действия полученного Свидетельства плательщик единого налога должен получить Справки для этих работников.

В случае уменьшения численности работников в течение срока действия полученного Свидетельства плательщик единого налога должен вернуть полученные Справки.

Если наемные работники занимаются торговлей, то на каждого такого работника необходимо зарегистрировать книгу учета доходов и расходов по форме №10. Работник должен вносить в нее записи о суммах полученной выручки от реализации товаров или услуг. Подробнее об этом читаем в статье Ведение книги учета доходов и расходов по форме № 10

Изменения в торговый патент (для плательщиков фиксированного налога)

Согласно раздела IV Декрета [4] В случае, если налогоплательщик осуществляет предпринимательскую деятельность с использованием наемного труда или при участии в предпринимательской деятельности членов его семьи, размер фиксированного налога увеличивается на 50 процентов за каждого работника. В таком случае, плательщик фиксированного налога имеет право самостоятельно доплатить 50 процентов суммы установленного фиксированного налога в расчете на каждого дополнительного человека и уведомить об этом налоговый орган, который обязан внести соответствующие изменения в патент в сроки, предусмотренные для его выдачи.

Источники:

, , ,

Следующие бланки:

08 июня 2025 года