Порядок по заполнению налоговой декларации о полученных гражданами доходах в ДНР

УТВЕРЖДЕНО:

Приказом Министерства доходов и сборов

Донецкой Народной Республики

от 03.11.2014 №23

Порядок по заполнению налоговой декларации о полученных гражданами доходах

I . Общие положения

1. Порядок по заполнению налоговой декларации о полученных гражданами доходах

(далее - Порядок) был определён согласно ст.34 главы 1 раздела III и п. 51.2 ст. 51 раздела V Временного положения о налоговой системе Донецкой Народной Республики (далее - Временное положение)

2. Подача налоговой декларации о полученных гражданами доходах предусмотрено вышеуказанным пунктом Временного положения.

3. Физическое лицо - плательщик налога подаёт декларацию за отчётный период установленный Временным положением.

4. Декларация подаётся в орган Министерства доходов и сборов ДНР лично или уполномоченным на это лицо.

II . Порядок оформления декларации

1. Декларация состоит из трех разделов, которые подаются на одном двустороннем листе формата А4

2. Показатели в разделах ІІ - II І декларации проставляются в гривнях с копейками.

3. Декларация и приложения к ней заполняются таким образом, чтобы обеспечить свободное чтение текста (цифр) и сохранение этих записей в течение установленного срока хранения отчетности (печатным способом, чернильными или шариковыми ручками синего или черного цвета). Заполнение карандашом не позволяется.

4. В декларации не должно быть подчисток, помарок, исправлений, дописок и зачеркиваний. В декларации не должны содержаться текст или цифры, которые невозможно прочитать в результате повреждения листов, их потертости, заливки чернилами или другой жидкостью.

5. Достоверность данных декларации подтверждается собственноручной подписью физического лица - плательщика налога или лица, уполномоченного на заполнение декларации.

III . Порядок заполнения декларации

1. В разделе I Общие ведомости заполняются персональные и налоговые данные о налогоплательщике. Первая налоговая отчётность подаётся за сентябрь 2014 года.

2. В разделе ІІ декларации Доходы, которые включаются в общий налогооблогаемый доход отчетного периода.

1.1. В колонке 3 указывается общая сумма начисленного (выплаченного) дохода в пользу плательщика налога в течение отчетного налогового периода с учетом налогов и взносов, которые в соответствии с законом воздерживаются из таких доходов при их выплате.

1.2. В колонке 4 указывается сумма подоходного налога, которая подлежит к уплате плательщиком налога самостоятельно.

1.3. В строке 01 указывается общая сумма доходов, которые включаются в общую сумму облагаемого дохода.

1.4. В строке 01.01 колонки 3 указывается сумма доходов от операций по продаже ( обмену) объектов недвижимого или движимого имущества.

1.5. В строке 01.02 колонки 3 указывается сумма доходов полученных нерезидентом от операций по продаже ( обмену) объектов недвижимого или движимого имущества.

1.6. В строке 01.03 колонки 3 указывается сумма доходов от сдачи имущества в лизинг, аренду ( субаренду), сдачу недвижимости в аренду.

1.7. В строке 01.04 колонки 3 указывается сумма доходов полученных нерезидентом от сдачи имущества в лизинг, аренду ( субаренду), сдачу недвижимости в аренду.

1.8. В строке 01.05 колонки 3 указывается сумма доходов полученного в наследство или подарок имущества от лиц не первой степени родства.

1.9. В строке 01.06 колонки 3 указывается сумма доходов полученного нерезидентом в наследство или подарок имущества от лиц не первой степени родства.

1.10. В строке 01.07 колонки 3 указывается сумма прочих доходов.

3. В разделе III Финансовая ответственность за несвоевременную подачу налоговой декларации заполняется:

- колонка 4 - сумма штрафа в размере 10% от суммы задекларированного налога к уплате за отчётный период в случае не своевременного предоставления отчетности за отчётный период (колонка 4 строчки 01.01, 01.02, 01.03, 01.04, 01.05, 01.06, 01.07 соответствующей декларации *10%)*.

* Примечание: Согласно ст.61 Временного положения в случае возникновения ответственности в первый раз в течении календарного года, налагается финансовая санкция в размере 1 грн.

Директор департамента

налогообложения

физических лиц А.В. Павлов

Консультация: Новая форма налоговой декларации (расчета) по подоходному налогу. Пример заполнения

В данной статье приводятся рекомендации индивидуальным предпринимателям (далее – ИП) по заполнению новой формы налоговой декларации (расчета) по подоходному налогу (далее – налоговая декларация).

Новая форма налоговой декларации приведена в приложении 1 к Инструкции о порядке заполнения налоговых деклараций (расчетов) по подоходному налогу, их рассмотрения налоговыми органами, формах налогового учета, определения времени фактического нахождения физического лица на территории Республики Беларусь (далее – Инструкция), в редакции, утвержденной постановлением Министерства по налогам и сборам Республики Беларусь от 22 декабря 2008 г. № 109 «О внесении изменений и дополнений в постановление Министерства по налогам и сборам Республики Беларусь от 17 января 2007 г. № 9». Данная форма налоговой декларации разработана в связи с внесением с 1 января 2009 г. изменений в Закон Республики Беларусь от 21 декабря 1991 г. № 1327-XII «О подоходном налоге с физических лиц» (далее – Закон) и Общую часть Налогового кодекса Республики Беларусь (далее – НК).

ИП, применяющие общий порядок налогообложения, обязаны представлять в налоговый орган по месту постановки на учет налоговую декларацию не позднее 20-го числа месяца, следующего за отчетным кварталом.

Налоговые декларации представляются:

за I квартал 2009 г. – не позднее 20.04.2009

за II квартал 2009 г. – не позднее 20.07.2009

за III квартал 2009 г. – не позднее 20.10.2009

за IV квартал 2009 г. – не позднее 20.01.2010.

В 2009 г. вправе не представлять налоговую декларацию ИП, не осуществлявшие в течение отчетного квартала деятельность, доходы от которой облагаются налогом в соответствии со статьей 21 Закона, и (или) не получившие доходы от осуществления такой деятельности.

Налоговая декларация представляется в налоговый орган на бумажном носителе или по установленным форматам в виде электронного документа вместе с документами, которые должны прилагаться к налоговой декларации. Плательщик (иное обязанное лицо) вправе представить документы, которые в соответствии с НК должны прилагаться к налоговой декларации, в виде электронного документа.

Налоговая декларация может быть представлена плательщиком (иным обязанным лицом) в налоговый орган лично или через представителя, направлена в виде почтового отправления с описью вложения или передана с помощью программных и технических средств.

При отправке налоговой декларации по почте днем ее представления считается дата отправки почтового отправления с описью вложения. При передаче налоговой декларации с помощью программных и технических средств днем ее представления считается дата ее отправки.

ИП самостоятельно исчисляют суммы налога, подлежащие уплате в бюджет, ежеквартально нарастающим итогом с начала налогового периода.

Сумма налога исчисляется исходя из налоговой базы (расчет налоговой базы производится в налоговой декларации), определенной нарастающим итогом по результатам каждого отчетного квартала на основе данных учета доходов и расходов и налоговых ставок, установленных статьей 18 Закона.

Следует обратить внимание, что в налоговой декларации не отражаются доходы, полученные от:

- осуществления видов деятельности, по которым уплачивается единый налог с индивидуальных предпринимателей и иных физических лиц

- осуществления деятельности в периодах, в которых ИП являлись плательщиками налога при упрощенной системе налогообложения

- занятия игорным бизнесом, по которому уплачивался налог на игорный бизнес.

Рассмотрим порядок заполнения налоговой декларации за I квартал 2009 г. на условном примере.

ИП Аххх Бххх Вххх осуществляет деятельность по техническому обслуживанию и ремонту вычислительной техники организациям и ИП, является плательщиком НДС.

В течение I квартала 2009 г. ему на расчетный счет поступили:

1) доходы от реализации услуг:

в январе – 3 540 000 руб. в том числе НДС – 540 000 руб.

в феврале – 1 652 000 руб. в том числе НДС – 252 000 руб.

в марте – 1 180 000 руб. в том числе НДС – 180 000 руб.

2) внереализационные доходы в виде процентов банка:

в январе – 30 000 руб.

в феврале – 14 000 руб.

в марте – 10 000 руб.

Профессиональный налоговый вычет за I квартал 2009 г. составил 300 000 руб.

В марте 2009 г. ИП оплатил за свое обучение в вузе Республики Беларусь (получает первое высшее образование) 1 050 000 руб.

У ИП отсутствует место основной работы, имеется сын в возрасте 4 лет.

Налоговая декларация заполняется следующим образом.

Приложение 1 к Инструкции о порядке заполнения налоговых деклараций (расчетов) по подоходному налогу, их рассмотрения налоговыми органами, формах налогового учета, определения времени фактического нахождения физического лица на территории Республики Беларусь

В инспекцию Министерства по налогам и

сборам Республики Беларусь

Налоговая инспекция

Первым отчётным периодом для субъектов хоз. деятельности в ДНР назначен сентябрь 2014 года.

С перечнем налоговых инспекций ДНР Вы можете ознакомиться на страничке Налоговые инспекции в ДНР .

Формы налоговых деклараций утверждены Министерством доходов и сборов Приказом № 10 от 17.10.2014 г. Об утверждении форм налоговой отчетности.

Для субъектов хоз деятельности на 1й и 2й группе упрощённой системы налогообложения НЕ предусмотрена сдача налоговой отчётности. Уплатить налог необходимо до начала месяца.

Для субъектов хоз деятельности на 3й группе упрощённой системы налогообложения предусмотрено заполнение трёх форм налоговой отчётности:

1. Налоговая декларация плательщика упрощённого налога - физ лица-предпринимателя 3й группы (скачать ). Инструкция по заполнению - ТУТ.

2. Декларация по подоходному налогу (скачать ). Инструкция по заполнению - ТУТ.

3. Отчёт об использовании Регистраторов расчётных операций и Книг учёта расчётных операций (скачать ).

Для субъектов хоз деятельности на общей системе налогообложения предусмотрено заполнение трёх форм налоговой отчётности:

1. Декларация по налогу на прибыль (скачать ). Инструкция по заполнению - ТУТ.

2. Декларация по подоходному налогу (скачать). Инструкция по заполнению - ТУТ.

3. Отчёт об использовании Регистраторов расчётных операций и Книг учёта расчётных операций (скачать).

Для самозанятых лиц предусмотрено заполнение одной формы налоговой отчётности:

1. Налоговая декларация о полученных гражданами доходах (скачать ). Инструкция по заполнению - ТУТ.

Сроки для предоставления Деклараций определены Временным положением о налоговой системе в Донецкой Народной Республике следующим образом:

Декларация по налогу на прибыль - по 19-е число каждого месяца, следующего за отчетным.

Декларация для плательщиков упрощенного налога 3-й группы - по 19-е число каждого месяца, следующего за отчетным.

Декларация по подоходному налогу - по 14-е. числа каждого месяца, следующего за отчетным. И обратите внимание, что теперь требуют Декларацию по подоходному налогу на флешке (+ все предыдущие отчёты с сентября месяца). А в Макеевке, например, просят сдавать отчёт ещё и в табличке немного другой формы (не такой, как в декларации скачать ТУТ ). Файл нужно называть по ИНН/ОКПО.

Отчёт по РРО (КУРО) - по 14-е числа, следующего за отчётным.

Обратите внимание, что если последний день сдачи отчётности выпал на выходной - ничего не переносится. Некоторые районы переносят, некоторые нет. Так что ничего толком не понятно. Будем ориентироваться на то, что ничего не переносится. Ибо уже будут штрафы. Большие.

Налог на прибыль (упрощённая система) - до конца месяца, следующего за отчётным,

Упрощённый налог (3я группы) - до конца месяца, следующего за отчётным.

Подоходный налог - в день выплаты денежных средств или наперёд.

Штрафы.

- за несвоевременную сдачу отчётности - 10 % от налога, который подлежит уплате (первый раз - 1 грн.),

- за несвоевременную оплату налога - 50 % от налога, который подлежит уплате.

ПОСЛЕ ПОЛУЧЕНИЯ НОВОГО СВИДЕТЕЛЬСТВА ОБЯЗАТЕЛЬНО НУЖНО ЗАВЕСТИ В НАЛОГОВОЙ УЧЁТНОЕ ДЕЛО.

Для этого нужно подать в Налоговую инспекцию следующие документы:

ФИЗИЧЕСКИМ ЛИЦАМ-ПРЕДПРИНИМАТЕЛЯМ:

- заполненную регистрационную карточку (форма 02) (как при регистрации / перерегистрации), скачать бланк можно ТУТ.

- копия нового свидетельства,

- копия паспорта ФЛП (1, 2-3, 4-5 (если есть 3е фото), прописка),

- копия ИНН,

- копия свидетельства на право собственности или договор аренды на помещение, в котором осуществляется предпринимательская деятельность,

- копия договора на земельный участок (если есть),

- заявление для постановки Вас на учёт как плательщика упрощённого налога (если у Вас упрощённая система) (скачать страницу 1. скачать страницу 2 ),

- информационная справка (ТОЛЬКО ДЛЯ МАКЕЕВКИ) (скачать тут ),

- скоросшиватель (в некоторых налоговых просят пластмассовый, в некоторых картонный).

ЮРИДИЧЕСКИМ ЛИЦАМ:

- заполненную регистрационную карточку (форма 01) (как при регистрации / перерегистрации), скачать бланк можно ТУТ.

- копия нового свидетельства - ДВЕ ШТУКИ,

- копия устава,

- копия учредительного договора,

- копия протокола № 1 (в списке этого не было, но лучше взять),

- копия паспорта директора, бухгалтера (1, 2-3, 4-5 (если есть 3е фото), прописка),

- копия ИНН директора, бухгалтера.

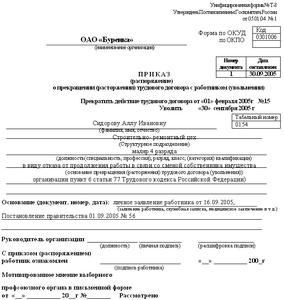

- копии приказов о назначении директора, бухгалтера,

- копия свидетельства на право собственности или договор аренды на помещение, в котором осуществляется предпринимательская деятельность,

- копия договора на земельный участок (если есть),

- информационная справка (ТОЛЬКО ДЛЯ МАКЕЕВКИ) (скачать тут ),

- скоросшиватель (в некоторых налоговых просят пластмассовый, в некоторых картонный).

Консультации по вопросам налогообложения и уплаты налогов можно получить по телефонам (Министерство Доходов и сборов, г. Донецк):

(062) 301-52-71, (062) 301-52-72, (062) 301-52-77 (отдел по связям с общественностью). Также можно звонить по тел. (062) 301-51-10 - для юр. лиц, (062) 301-53-84 - для физ. лиц.

Налоговая декларация по подоходному налогу (3-НДФЛ)

7764 просмотров

Налоговая декларация по подоходному налогу – ставка налога, плательщики налога и сроки подачи декларации, а также другие важные составляющие. Рекомендации юриста по составлению декларации 3-НДФЛ и соответствующий образец ее заполнения, который можно скачать бесплатно на нашем сайте.

Подоходный налог является основным видом прямого налога для граждан РФ, исчисляемого в процентах от совокупного дохода физических лиц за вычетом расходов, подтвержденных документально. Как правило, налог на доход физического лица удерживается налоговым агентом (например, работодателем), но в отдельных случаях, налогоплательщик обязан самостоятельно рассчитать и уплатить налог, в этих случаях заполняется налоговая декларация 3-НДФЛ.

Ставка и объекты налогообложения подоходным налогом

На территории России уже много лет действует фиксированная ставка налога для основных видов доходов физического лица – 13%. В данном случае под основным доходом подразумевается доход от работы по найму, от сдачи жилья в аренду, от работы по договору подряда и т.д. Кроме того, под исчисление подоходного налога подпадают следующие виды доходов граждан:

Налог на доход физического лица начисляется при наличии налоговой базы и объекта налогообложения, которыми являются:

Важно! Доходы, не подлежащие налогообложению по ставке подоходного налога, перечислены в статье 217 Налогового кодекса РФ.

Стоит отметить, что налогоплательщик имеет право при оплате подоходного налога воспользоваться налоговыми вычетами:

Стандартными – применяется ежемесячно пока доход не достиг 20 000 руб.

Социальными – на обучение, лекарства, пенсионное обеспечение.

Имущественными – при продаже жилой и коммерческой недвижимости и иного имущества, при покупке жилья и земельного участка, с процентов по целевым кредитам на жилье.

Сроки подачи декларации и уплаты подоходного налога

Согласно общему правилу, действующему на территории РФ, налоговая декларация 3-НДФЛ подается в территориальную инспекцию по месту жительства не позднее 30 апреля текущего года, следующего за отчетным периодом. Исключения определены в п.3 ст. 229 НК РФ – при прекращении выплат дохода до конца налогового периода, физическое лицо должно предоставить отчет о фактически полученных доходов в налоговую инспекцию в период пяти дней со дня прекращения выплат.

Сумма налога, исчисленного исходя из сведений декларации налогоплательщика, должна быть им уплачена не позднее 15 июля года, который следует за отчетным периодом. Если налог был доначислен, его уплата производится не позднее, чем через 15 дней с момента подачи декларации.

Содержание декларации 3-НДФЛ

Налоговая декларация по подоходному налогу состоит из:

Важно! Титульный лист и раздел 6 декларации обязательно заполняется всеми налогоплательщиками, сдающими отчет в инспекцию. Разделы 1-5 заполняются только при необходимости.

А – указываются все доходы и источники их выплаты в пределах РФ, полученные в отчетный период (исключаются доходы от предпринимательской деятельности, адвокатской и частной практики)

Б – указываются доходы и источники выплаты за пределами РФ

В – указываются доходы от предпринимательской и адвокатской деятельности, частной практики

Г1 – применяется для расчета и отражения сумм дохода, которые не подлежат обложению налога, согласно п.8 и пп. 28, 33 и 43 статьи 217 НК РФ (за иск. стоимости призов и выигрышей)

Г2 - применяется для расчета и отражения сумм дохода, которые не подлежат обложению налога, согласно п.28 статьи 217 НК РФ

Г3 – применяется для расчета суммы удержанного налога с доходов, освобожденных от обложения налогов согласно пп.1 п.1 ст. 212 Налогового кодекса

Д – применяется для расчетов профессиональных налоговых вычетов и вычетов по доходам от продажи доли в капитале организации, при уступке права требования по договору участия в долевом строительстве

Е – применяется для расчета имущественных налоговых вычетов по доходам физического лица от продажи имущества

Ж1 – применяется для расчета стандартных налоговых вычетов

Ж2 - применяется для расчета социальных налоговых вычетов

Ж3 - применяется для расчета социальных налоговых вычетов в части сумм пенсионных взносов, установленных пп. 4 п. 1 статьи 219 НК РФ

З – применяется для расчета налоговой базы по операциям с ценными бумагами и финансовыми инструментами срочных сделок

И – применяется для расчетов имущественных вычетов в сумме фактических расходов налогоплательщика:

• на приобретение или строительство на территории РФ жилого помещения

• на погашение процентов по целевым займам, которые были получены от российских организаций на приобретение или строительство жилого помещения

• на погашение процентов по целевым займам, которые получены от российских банков в целях рефинансирования кредитов на приобретение или новое строительство жилых помещений.

Правила заполнения декларации по подоходному налогу

- документ может быть заполнен при использовании программного обеспечения или заполнен от руки печатными заглавными символами с использованием синих или черных чернил

- в верхней части каждой страницы декларации обязательно проставляется нумерация и ИНН налогоплательщика, его фамилия и инициалы

- в нижней части каждой страниц документа, за исключением титульного листа, обязательно проставляется дата и подпись налогоплательщика

- любые суммы, указанные в декларации, должны иметь значение целых рублей при использовании правил округления

- в декларации не допускается исправлений, а также двусторонняя печать документа

- не требуется печатать страницы декларации, не обязательные к заполнению, если они имеют нулевое значение

- нельзя скреплять или сшивать декларацию, используя средства, которые могут повредить бумагу.

Важно! Если в декларации была допущена ошибка, ее исправление является необходимым действием для налогоплательщика. Уточненный вариант декларации также необходимо предоставить в налоговые органы в кратчайшие сроки.

Способы подачи декларации в налоговые органы

Ежемесячная декларация по налогу на доход (Пример заполнения) (05.2011)

Внимание! Эта страница является архивной, возможно материалы опубликованные на ней уже устарели. С актуальной информацией для предпринимателей

Весь январь и часть февраля все предприниматели и бухгалтеры находились в состоянии ожидания, поскольку нормами Налогового кодекса Украины (далее – НК) предусмотрена ежемесячная отчетность по налогу на доходы физических лиц (далее – НДФЛ). Декларация появилась (утверждена приказом ГНАУ от 31.01.2011 г. № 58), но легче от этого не стало, поскольку порядка ее заполнения нет. До появления бланка декларации налоговики на своих семинарах рассказывали, что в нем необходимо будет указывать только 4 показателя: зарплату, начисленную и выплаченную, и НДФЛ, начисленный и перечисленный в бюджет в отчетном месяце. А на практике все оказалось значительно сложнее. В качестве порядка заполнения декларации по НДФЛ придется руководствоваться письмом ГНАУ от 17.02.2011 г. № 4485/7/17-0217 (далее – Письмо № 4485), текст его опубликован на с. 41 настоящего номера газеты. Форма бланка приведена во вкладыше предыдущего номера газеты. В этой публикации рассмотрим пример составления новой отчетности.

Кто обязан представлять декларацию

Подпунктом “д” п. 176.2 ст. 176 НК предусмотрено, что лица, имеющие статус налоговых агентов, обязаны: представлять в орган ГНС по месту их регистрации налоговую декларацию по НДФЛ за базовый налоговый период, равный календарному месяцу. Причем такую налоговую декларацию должны представлять налоговые агенты независимо от того, выплачивались в отчетном месяце доходы физическим лицам или нет.

Налоговыми агентами являются предприниматели, выплачивающие доходы физическим лицам и начисляющие, удерживающие и уплачивающие НДФЛ в бюджет от имени и за счет таких физических лиц, и представляющие налоговую отчетность (пп. 14.1.180 ст. 14 НК).

Многих предпринимателей, не использующих труд наемных работников, не начисляющих и не выплачивающих доходы другим физическим лицам, волнует вопрос: должны ли они представлять такую декларацию? Однозначного ответа на него нет.

Если исходить из определения налогового агента, приведенного выше, то предприниматели без наемных работников не являются налоговыми агентами в принципе.

Тем не менее у большинства независимых консультантов сложилось мнение, что пока нет специального разъяснения ГНАУ по данному вопросу, лучше такую декларацию с прочерками представить. И все потому, что налоговики трактуют нормы НК в свою пользу, ссылаясь на п. 176.2 ст. 176 НК: при отсутствии начисления доходов декларация представляется без отражения показателей.

Срок и место представления декларации

Декларация по НДФЛ подается отдельно за каждый календарный месяц. Поскольку для нее базовым отчетным периодом определен месяц, то представлять ее необходимо в срок не позднее 20-го числя месяца, следующего за отчетным (пп. 49.18.1 ст. 49 НК). Если последний день представления отчетности приходится на выходной или праздничный нерабочий день, то последним днем считается первый рабочий день за таким выходным днем (п. 49.20 ст. 49 НК).

Отдельная декларация за календарный год не представляется.

Первый раз предприниматели должны были представить такую декларацию за январь, но ее форма была опубликована только 18 февраля 2011 года. Эта дата практически совпала с предельным сроком представления декларации. Предпринимателей интересовал вопрос: нужно ли представлять декларацию за январь и в какие сроки? В письме ГНАУ от 17.02.2011 г. № 4486/7/17* указано, что декларацию следует представить и за январь не позднее срока, установленного для представления декларации за февраль.

Иными словами, необходимо представить декларацию отдельно за январь и отдельно за февраль не позднее 20 марта 2011 года. Поскольку 20 марта – воскресенье, выходной день, то последним днем представления декларации будет 21 марта – понедельник .

Декларация представляется в органы ГНС по месту регистрации предпринимателя. По добровольному решению предпринимателя она может быть направлена в электронной форме.

Порядок заполнения декларации

Декларация заполняется в двух экземплярах. Если декларация подается на бумажных носителях, то один экземпляр представляется в орган ГНС, второй с подписью лица, принявшего декларацию, и штампом, подтверждающим ее прием, – возвращается предпринимателю.

В декларации должны быть отражены все необходимые показатели. В каждой строке может указываться только один показатель. Если отсутствуют показатели, предусмотренные декларацией, – ставится прочерк.

Декларация может заполняться ручкой чернилами синего или черного цвета, с помощью пишущих машинок, принтеров и др. Главное, чтобы обеспечивалось хранение записей в течение установленного срока хранения. Именно поэтому декларацию нельзя заполнять карандашом.

Как и в других формах отчетности, в данной декларации не должно быть малозаметных исправлений, подчисток, зачеркиваний, дописок, которые невозможно прочитать. Если листы декларации будут повреждены, потерты или залиты чернилами, ее не примут.

Декларация обязательно должна быть подписана предпринимателем.

Заполнение титульной страницы декларации не должно вызвать трудностей у предпринимателей. В строке 1 делается отметка – какую декларацию представляет предприниматель. Первый раз может быть только “звітна”.

Далее в стро ке 2 проставляется номер месяца, за который представляется декларация. В отчете за январь следует указать цифру 1, а за февраль – 2.

В строке 3 предприниматель отражает свои фамилию, имя и отчество так же, как и в свидетельстве о госрегистрации.

В строке 4 – десятизначное число регистрационного номера учетной карточки плательщика налогов (идентификационный номер). Если предприниматель не имеет идентификационного номера и это оформлено соответствующим образом, указываются серия и номер его паспорта.

В строке 5 – адрес местожительства предпринимателя, по которому он зарегистрирован в органе ГНС.

В строке 6 у предпринимателя показателя не будет – ставится прочерк.

В строке 7 указывается установленная предпринимателем дата выплаты зарплаты за вторую половину месяца. (Эта дата не может быть позднее 7-го числа месяца, следующего за отчетным, согласно Закону Украины от 23.09.2010 г. № 2559-VI “О внесении изменений в некоторые законодательные акты Украины о сроках выплаты заработной платы”.) При этом значения не имеет, сколько раз в течение месяца предприниматель выплачивал доходы, из которых нормами НК необходимо удерживать НДФЛ. Главное, чтобы при выплате дохода соблюдались требования пп. 168.1.2 ст. 168 НК – уплачивался НДФЛ.

В строке 8 проставляется код органа ГНС согласно ЕГРПОУ, в который представляется декларация.

В строке 9 у предпринимателя показателя не будет – ставится прочерк. Эту строку заполняют только юридические лица.

В строке 10 указывается количество лиц, с которыми у предпринимателя заключены трудовые договоры (кроме женщин, у которых оформлен отпуск по уходу за ребенком). Отдельно в строке отражается количество лиц, которым в отчетном месяце выплачивались вознаграждения по договорам гражданско-правового характера. Обращаем внимание на то, что строка заполняется слева направо, все недостающие клеточки слева заполняются нулями. (Например, у предпринимателя 3 наемных работника и 2 физическим лицам в январе выплачено вознаграждение за выполненные работы. В строке 10 показатели будут соответственно 0000003 и 0000002.)

Более подробно остановимся на заполнении блока декларации “Показники” .

В этом блоке декларации все графы заполняются в гривнях с копейками.

В строке 01 указывается общая сумма доходов, начисленная за отчетный месяц, из которой удерживается НДФЛ. Это может быть: зарплата, отпускные, больничные, вознаграждение по договорам гражданско-правового характера. Не включаются любые виды доходов, если при их выплате налог не удерживается. Поэтому выплаты предпринимателям в рамках их предпринимательской деятельности в данной строке не отражаются. Они могут сюда попасть только в том случае, если осуществляемые виды деятельности не отнесены к избранным предпринимателем или вид деятельности не подтвержден соответствующими документами.

В строке 02 проставляется сумма фактически выплаченных доходов в отчетном месяце (за вычетом удержаний в виде НДФЛ, единого взноса или удержаний в социальные фонды). Это может быть зарплата за вторую половину прошлого месяца и за первую половину отчетного. В эти же сроки могут быть выплачены отпускные или больничные. В ней не отражаются выплаченные доходы, с которых не удерживается НДФЛ.

В строке 03 указывается общая сумма начисленного и удержанного НДФЛ из дохода отчетного периода (налог, начисленный на показатель строки 01).

В строке 04 проставляется сумма НДФЛ, фактически перечисленного в бюджет в отчетном периоде. Это может быть НДФЛ за вторую половину предыдущего месяца и за первую половину отчетного.

В строке 05 следует указать сумму НДФЛ, начисленную в предыдущих периодах, но перечисленную в отчетном. Это может быть НДФЛ за вторую половину предыдущего месяца. Если зарплата выплачивается месяц в месяц (за вторую половину выплата производится до конца отчетного месяца, в этой строке показателя не будет.)

В строке 06 необходимо проставить сумму НДФЛ, которая начислена в отчетном периоде, но не перечислена в бюджет. В этой строке может быть указана сумма НДФЛ, которую необходимо уплатить с зарплаты за вторую половину месяца и срок ее выплаты указан в строке 7 титульной страницы декларации. Если вся зарплата выплачивается в отчетном месяце, показатель строки 06 и 14 будет равен 0.

В строке 07 проставляется сумма НДФЛ, которая подлежит уплате за отчетный период (стр. 03 + стр. 05 - - стр. 06).

В строке 08 у предпринимателя показателя не будет – ставим прочерк.

Заполнение остальных блоков декларации .

Блок “Показники розрахунків податкових зобов’язань” предназначен для заполнения, если представляется уточняющая декларация. При представлении одновременно декларации за январь и февраль этот блок не может быть заполнен, поэтому в данной консультации порядок его заполнения не рассматривается. Но в каждой строке этого блока необходимо поставить почерки.

Если у предпринимателя зарплата за вторую половину месяца выплачивается в следующем, то в строке 14 необходимо указать сумму такой зарплаты, сумма НДФЛ по которой отражена в строке 06.

Строка 15 заполняется в том случае, если у предпринимателя есть начисленный НДФЛ и не уплаченный в бюджет по состоянию на 01.01.2011 г. (В январской декларации в эту строку не включается НДФЛ, начисленный за вторую половину декабря, и подлежащий уплате до 7 января. Это могут быть суммы НДФЛ, начисленные и не перечисленные в бюджет за ноябрь и ранее.)

На числовом примере приведем образец заполнения первого блока декларации “Показники”. В одной колонке проставим показатели для отчета за январь, а во второй – за февраль. Предпринимателю же необходимо будет заполнить отдельно декларации за каждый месяц.

Пример

У предпринимателя в январе за вторую половину декабря выплачена зарплата в сумме 4 506 грн. (за минусом удержанного НДФЛ и социальных взносов). Сумма начисленной зарплаты составила 5 400 грн. сумма начисленного НДФЛ – 785 грн. В январе начислен аванс в сумме 5 500 грн. и перечислен НДФЛ в сумме 795 грн. а также выплачено вознаграждение по договору гражданско-правового характера в сумме 8 300 грн. Сумма по договору – 9 760 грн. сумма начисленного и перечисленного НДФЛ – 1 426 грн.

В феврале выплачена зарплата за вторую половину января в cумме 4 800 грн. (сумма к начислению составила 5 700 грн.), НДФЛ в сумме 825 грн. и вся зарплата за февраль. Сумма к начислению – 13 025 грн. выплачено – 11 520 грн. сумма начисленного и уплаченного НДФЛ из зарплаты февраля – 1 036,51 грн.

Источники:

, , , ,

Следующие бланки:

- Образец заполнения раздела 10 декларации по ндс

- Образец заполнения протокола родительского собрания в школе

23 мая 2025 года